相続時精算課税制度について

こんにちは!税理士法人IU Managementです。

今回は暦年課税と比較される「相続時精算課税制度」についてお話いたします。暦年課税同様、令和5年度税制改正で制度内容の変更があり、皆様も耳にする機会が増えたのではないでしょうか?

⇒「暦年課税について」の記事はコチラ

相続時精算課税制度とは

相続時精算課税制度は、生前贈与を促進させるために創設された制度です。贈与財産に対し2,500万円の特別控除があり、贈与財産の累計価額が2,500万円までは贈与税がかからずに贈与を受けることができます。ただ一方で、相続時精算課税制度は言葉のとおり贈与した財産に係る税金を相続の時に精算する制度なので、相続の時に生前贈与した財産も含めて、相続税の計算をすることとなります。

特別控除を超える贈与を受けた場合は、2,500万円を控除した額に対して、一律20%の贈与税がかかります。贈与者が亡くなったときに、本制度により贈与を受けた贈与財産を相続財産に加算して相続税を計算し、贈与税の納税があれば相続税から控除する、相続税と贈与税を一体化した制度です。

適用要件

・届出書の提出

本制度の選択するためには「相続時精算課税選択届出書」の提出が必要です。提出時期は、本制度による贈与を受けた年の翌年の2月1日から3月15日、すなわち贈与税申告の期間になります。

・贈与者、受贈者の要件

贈与者…贈与をした年の1月1日において60歳以上の者

受贈者…贈与を受けた年の1月1日において18歳以上で、

贈与者の直系卑属である推定相続人または孫

メリット

本制度のメリットにはいくつかありますが、早期に財産を子どもの世代に贈与したい場合に、2,500万円までは贈与税がかからないことが最大のメリットです。また、2,500万円を超える贈与の場合は超えた金額の一律20%の贈与税を支払えばよいこととなっています!

令和5年度税制改正の概要

メリットも多い相続時精算課税制度ですが、制度選択後、1円でも贈与を行えば、その1円について贈与税の申告が必要で、その1円さえも相続税の時に相続財産に加算しなければならない、というデメリットがありました。

しかしながら、令和5年度税制改正において、特別控除2,500万円とは別途、「毎年」課税価格から基礎控除110万円を控除できるようになりました!さらに、毎年110万円までの贈与であれば申告不要で、相続財産への加算も不要と改正されました!!

今回の改正で、基礎控除110万円の創設に伴い税額面においても、また少額の贈与に関しては申告が不要になり手続き面からも本制度の利便性がよくなりました。

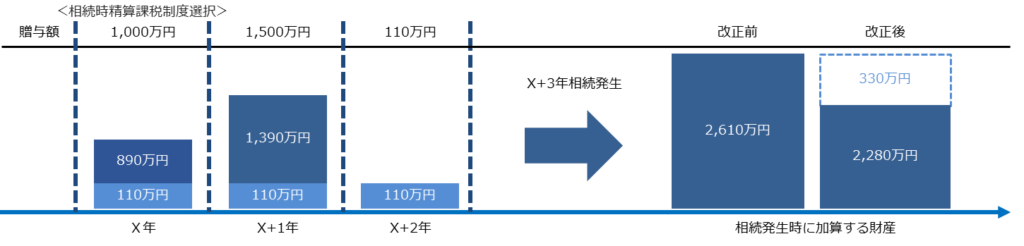

ここで具体的に下記の図のようにX年に相続時精算課税制度を選択し贈与を行った場合を改正前後で比較してみましょう。

・贈与時

<改正前>

X年からX+2年まで各年において贈与税の申告が必要です。

X+1年の贈与まで特別控除の2,500万円に収まるため、贈与税はX+3年の贈与にのみかかります。

<改正後>

X年とX+1年は、基礎控除110万円を超える贈与を受けているため贈与税の申告が必要です。特別控除の2,500万円に収まるため、贈与税はかかりません。

X+2年は、基礎控除110万円以下のため申告は不要で、贈与税もかかりません。

・相続時

<改正前>

本制度選択後に取得した2,610万円を相続財産に加算します。

<改正後>

本制度選択後に取得した贈与財産の額から、各年の基礎控除110万円を控除した2,280万円が相続財産に加算されます。

注意点

本制度を一度選択すると、暦年課税による贈与税の課税方式には二度と戻ることはできなくなりますのでご注意ください!

相続時精算課税制度と暦年贈与のどちらが有利になるかは、贈与者の財産によって異なります。本制度を選択する際はシミュレーションを行うことをお勧めいたします!

今回は相続時精算課税制度についてお話いたしました。

ご不明な点等ございましたらお気軽にお問い合わせください!