インボイスの保存における事務負担軽減措置について

こんにちは!税理士法人IU Managementです。

前回インボイス制度の緩和措置についてお話ししましたが、

他にもインボイスの保存について事務負担軽減措置がございますので、そちらをご紹介したいと思います。

買手が修正可能なインボイス

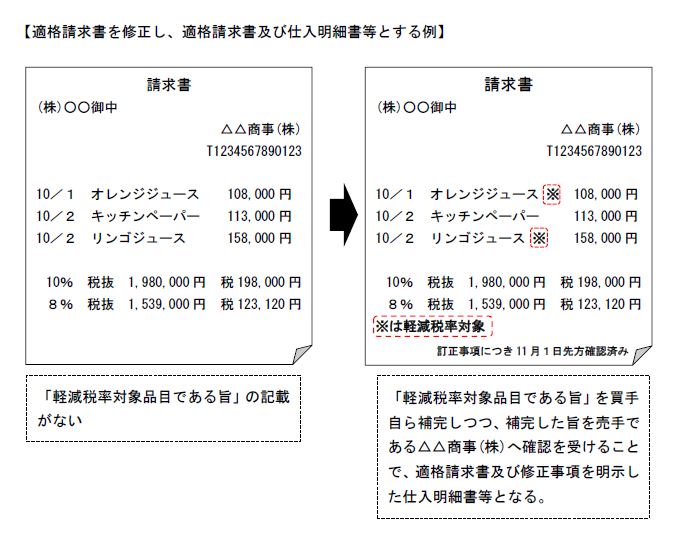

受け取ったインボイスの記載事項に誤りがあった場合、原則として発行した事業者に修正を依頼する必要があります。

しかし、買手が作成した一定事項の記載のある仕入明細書等で、売手の確認を受けたものについては、誤りを修正した仕入明細書等を作成し、売手の確認を再度受けて保存することで要件を満たすことができます。

また、売手が作成したインボイスを買手で修正したうえで、その修正事項を売手に確認を受け保存をすることで要件を満たすこともできます。

(出典:国税庁インボイス保存方式Q&A問92より)

ECサイト等の電子インボイス

ECサイト等でデータとして発行された領収書等は原則として、電子帳簿保存法の要件での保存が必要となります。

ただし、ECサイト上の購入情報ページにて、領収書等をダウンロードすることができ、そのデータがいつでも確認可能な状態である場合には、ダウンロードして保存する必要はありません。

金融機関の手数料等

金融機関の入出金手数料や振込手数料等のインボイスの保存については、金融機関ごとの通帳や入出金明細書等とその金融機関における任意の一取引(一の入出金又は振込み)のインボイスを保存することで要件を満たします。

フリマアプリ等の商品仕入

古物営業法上の許可を受けている古物商が、フリマアプリ等で免税事業者等から商品の仕入れを行った場合、一定の記載事項を帳簿に記載することでインボイスの要件を満たします。

また、古物商以外の事業者が、フリマアプリ等で免税事業者等から商品の仕入れを行い、80%又は50%控除の経過措置を適用する場合には、帳簿に「仕入方の氏名又は名称」に代えて、「フリマアプリ等の名称及びそのアカウント名」を記載することで要件を満たします。

複数年をまたぐ取引

一定の期間の取引をまとめてインボイスを交付する場合、売手の課税期間をまたぐ際には原則として、売手の課税期間ごとにインボイスの交付を受ける必要があります。

ただし、毎月発生する保守契約のように一定期間継続して同一の課税資産の譲渡等を行うものについては、インボイスの登録事業者である限り、課税期間の範囲を超えてまとめてインボイスの交付をすることができます。

インボイスの保存における事務負担軽減措置をまとめてみました。

これらの軽減措置を使い、事務負担を減らしていきましょう。

ご不明な点がございましたら、お気軽にお問い合わせください!