定額減税について

こんにちは!税理士法人IU Managementです。

昨年末に令和6年度の税制改正大綱が発表されました。

昨年の暮れ辺りから、ニュースなどで「定額減税」という言葉を耳にされた方も多いと思います。

そこで今回は、令和6年度の税制改正大綱の中で、その内容が明らかとなった「定額減税」について詳しく解説をしていきたいと思います。

定額減税とは?

一言でいいますと、個人1人あたり4万円の減税を受けることができるもので、令和6年のみ適用可能な措置となります。

内訳としましては、所得税で3万円、市県民税で1万円の減税です。

また、細かな要件はありますが配偶者やお子様などの扶養親族がいる場合については、扶養人数×4万円が減税額に加算されます。

例えば、ご主人が普通のサラリーマンで配偶者とお子様1人を扶養に入れている場合を例にとりますと、以下の金額が減税額となります。

ご主人分(本人分):4万円(所得税3万円、市県民税1万円)

配偶者及びお子様分:8万円(所得税3万円×2人、市県民税1万円×2人)

ご主人の減税額:4万円+8万円=12万円(所得税9万円、市県民税3万円)

適用要件

定額減税を受けるためには、減税を受ける本人の所得が1,805万円以下である必要があります。給与収入のみの場合でしたら、年収2,000万円以下です。

また、上記所得の判定時期が所得税と住民税それぞれで異なります。とても複雑です。

所得税の減税は令和6年の所得額、住民税の減税は令和5年の所得額でそれぞれ適用可否を判定します。。

ですので、令和5年の所得が1,805万円超の方につきましては、住民税の減税を受けることはできません。

所得税については令和6年の所得にて判定を行いますので、今年1年間の中で減税を受けるための調整が可能となります。

どうやって減税を行うの?

では、実際にどのようにして減税を行っていくのでしょう。国から減税額の給付があればいいのですが、そういう訳にはいかないようです。

給与所得者の場合と個人事業主のような事業所得者の場合の2通りを例にご説明させていただきます。

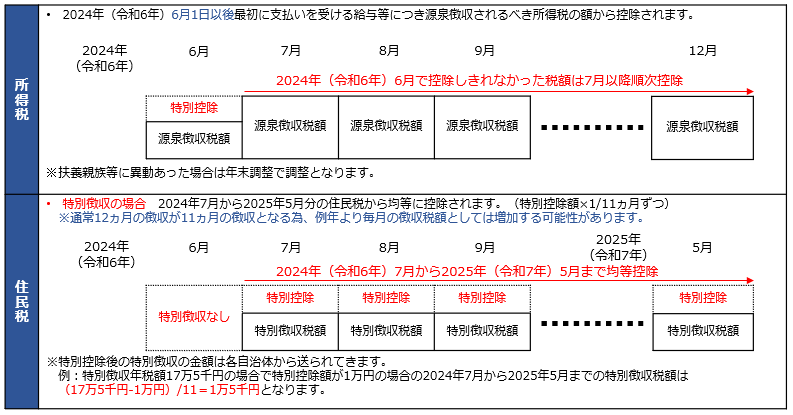

(1)給与所得者の場合

(2)事業所得者の場合

最後に

今回、ご紹介させていただきました定額減税は令和6年のみ適用可能となる措置です。

ご不明な点がございましたら、お気軽にお問い合わせください!