中小企業経営強化税制について

こんにちは!税理士法人IU Managementです。

10月も終わりに近づき少し肌寒くなってまいりましたがいかがお過ごしでしょうか?

中小企業の経営支援を図る目的で整備されている制度は複数ありますが、今回はその中でも設備投資の際に活用することができる「中小企業経営強化税制」についてお伝えいたします。

「中小企業経営強化税制」とは?

中小企業経営強化税制は、中小企業等経営強化法に基づく税制優遇制度です。

経営力向上計画の認定を受けた事業者が、計画に沿って一定の設備を導入した場合に、以下のいずれかの税制優遇を受けられます。

・即時償却(取得価額全額をその年の経費にできる)

・税額控除(取得価額の10%を法人税から控除)(注1)

(注1)資本金の額等が3,000万円超の法人は7%になります。

税額控除を適用する場合、本制度適用事業年度の法人税額の20%が上限となります。

なお、税額控除限度額を超える部分については、翌事業年度への1年間の繰越が可能です。

令和9年3月31日までに取得し事業の用に供した設備について適用が可能で、製造業や建設業、小売業など幅広い業種が対象になっています。

類型ごとの対象設備と手続きの流れ

中小企業経営強化税制では、投資目的に応じて次の4類型があります。

各類型の対象設備や手続きについては以下の通りです。

🅰️ A類型:生産性向上設備

▶ 生産性向上設備の要件

一定期間内に販売されたモデルで、旧モデルと比べて生産性(単位時間当たり生産量、歩留まり率、投入コスト削減率のいずれか)が年平均1%以上向上する設備。

▶ 対象設備と金額要件

| 設備種類 | 用途又は細目 | 最低取得価額 | 販売開始時期 |

|---|---|---|---|

| 機械装置 | 全て | 160万円以上 | 10年以内 |

| 工具 | 測定工具及び検査工具 | 30万円以上 | 5年以内 |

| 器具備品 | 全て | 30万円以上 | 6年以内 |

| 建物附属設備 | 全て | 60万円以上 | 14年以内 |

| ソフトウェア | 設備の稼働状況等に係る情報収集機能及び分析・指示機能を有するもの | 70万円以上 | 5年以内 |

▶ 手続きの流れ

- 設備メーカーに証明書発行を依頼

- 工業会等の確認を受けた設備について経営力向上計画に記載し、証明書を添付の上、計画申請書を主務大臣に提出⇒認定書が発行される

- 認定書取得後に設備を取得

- 決算時に証明書、計画申請書及び認定書を添付して税務申告

🅱️ B類型:収益力強化設備

▶ 収益力強化設備の要件

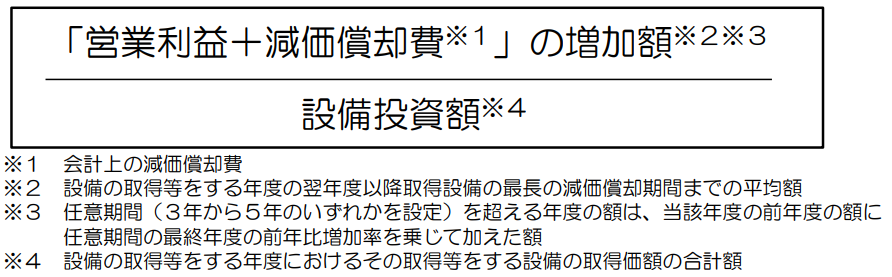

年平均の投資利益率(注2)7%以上が見込まれる設備につき、経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備。

(注2)年平均の投資利益率は、以下の算式によって算定します。

(中小企業庁:中小企業等経営強化法に基づく支援措置活用の手引きより抜粋)

▶ 対象設備と金額要件

| 設備種類 | 用途又は細目 | 最低取得価額 |

|---|---|---|

| 機械装置 | 全て | 160万円以上 |

| 工具 | 全て | 30万円以上 |

| 器具備品 | 全て | 30万円以上 |

| 建物附属設備 | 全て | 60万円以上 |

| ソフトウェア | 全て | 70万円以上 |

▶ 手続きの流れ

- 投資計画を作成し、公認会計士または税理士の事前確認を受け事前確認書を取得

- 事前確認書を含めた必要資料添付の上、経済産業局に確認申請書を提出⇒確認書が発行される

- 経営力向上計画の認定について、確認書添付の上、計画認定申請書を主務大臣へ提出⇒認定書が発行される

- 認定書取得後に設備取得

- 決算時に確認書及び確認申請書、認定書及び認定申請書を添付し税務申告

🅳 D類型:経営資源集約化に資する設備

▶ 経営資源集約化に資する設備の要件

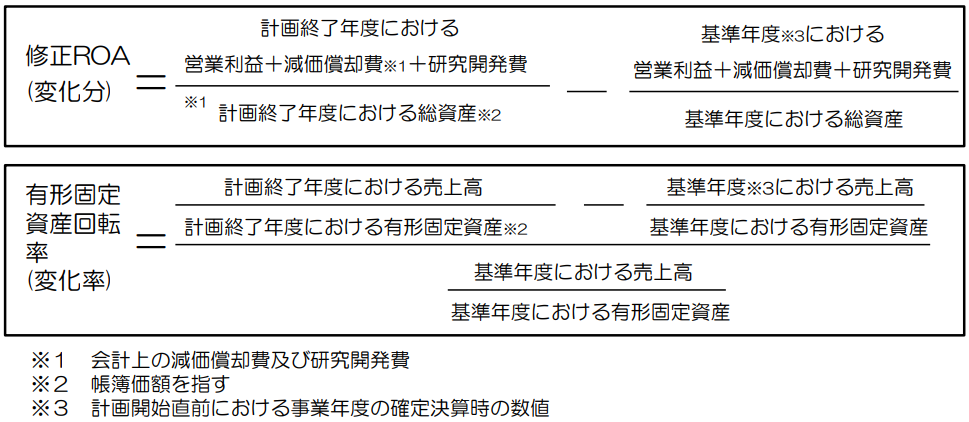

計画終了年度の修正ROAまたは有形固定資産回転率(注3)が以下表の要件を満たすことが見込まれるものであることにつき、経済産業大臣(経済産業局)の確認を受けた投資計画に記載された投資の目的を達成するために必要不可欠な設備。

| 計画期間 | 修正ROA | 有形固定資産回転率 |

|---|---|---|

| 3年 | +0.3%ポイント | +2% |

| 4年 | +0.4%ポイント | +2.5% |

| 5年 | +0.5%ポイント | +3% |

(注3)修正ROA及び有形固定資産回転率は以下の算式によって算定します。

(中小企業庁:中小企業等経営強化法に基づく支援措置活用の手引きより抜粋)

▶ 対象設備と金額要件

D類型の対象設備及び金額要件はB類型と共通となっております。

▶ 手続きの流れ

B類型と同様、経済産業局の確認書を取得し、経営力向上計画に基づいて申請・認定・設備取得を行います。

🅴 E類型:経営規模拡大設備

E類型は売上高100億円超を目指す中小企業を対象としたB類型の拡充措置となっており、対象企業や投資計画の内容にさらに要件が定められています。

▶ 対象企業

1.売上高10億円超90億円未満の法人。

2.売上高100億円超を目指すにあたり、事業基盤、財務基盤及び組織基盤が整っていること。

3.中小企業庁サイトでの「100億宣言」を行うこと。

▶ 投資計画の内容

1.売上向上のための取組及び設備投資時期を示したロードマップを策定すること。

2.売上高100億円超及び年平均10%以上の売上高成長率を目指すこと。

3.給与等の支給額を増加させるものであること。

▶ 経営規模拡大設備等の要件

B類型の収益力強化設備としての要件に加え、下記の要件を満たしていること。

1.導入予定の設備が売上高の増加に貢献すること。

2.経営力向上計画の認定を受けた日から2年以内に導入予定の設備の取得価格の合計額が1億円または経営規模拡大設備等を取得する前事業年度の売上高の5%相当額のいずれか高い金額以上であること。

3.建物及び建物付属設備については、生産性の向上に資する設備の導入に伴いその設備の新設または増設をするものであること。

▶ 対象設備と金額要件

| 設備種類 | 用途又は細目 | 最低取得価額 |

|---|---|---|

| 機械装置 | 全て | 160万円以上 |

| 工具 | 全て | 30万円以上 |

| 器具備品 | 全て | 30万円以上 |

| 建物及びその附属設備 | 全て | 1,000万円以上 |

| ソフトウェア | 全て | 70万円以上 |

▶ 手続きの流れ

- 中小企業庁サイトでの「100億宣言」を実行

- 投資計画を作成し、公認会計士または税理士の事前確認を受け事前確認書を取得

- 事前確認書を含めた必要資料添付の上、経済産業局に確認申請書を提出⇒確認書が発行される

- 経営力向上計画の認定について、確認書添付の上、計画認定申請書を主務大臣へ提出⇒認定書が発行される

- 認定書取得後に設備取得

- 設備供用事業年度の給与増加割合に関する報告書を経済産業局へ提出

- 決算時に確認書及び確認申請書、認定書及び認定申請書、給与増加割合に関する報告書を添付し税務申告

投資対象設備についての注意点

各類型の投資対象設備について、下記に該当する場合は本制度の適用対象外となりますのでご注意ください。

・事務用器具備品、本店及び寄宿舎等に係る建物付属設備、福利厚生施設に係るもの

・国外への投資

・中古資産、貸付資産

・発電用の機械装置、建物、建物付属設備については、発電量のうち販売を行うことが見込まれる電気の量が占める割合が2分の1を超える発電設備等

・医療保険業を行う事業者が取得または製作をする器具備品(医療機器に限る)、建物、建物付属設備

・ソフトウェアについては、複写して販売するための原本、開発研究用のもの、サーバー用OSのうち一定のもの

・コインランドリー業(主要な事業であるものを除く。)の用に供する資産でその管理の概ね全部を他の者に委託するもの

・暗号資産マイニング業の用に供する資産

設備の取得時期についての注意点

経営力向上設備等の取得時期については、経営力向上計画認定後の取得が原則となっています。

例外措置として経営力向上計画の申請前に設備を取得することも可能ですが、その場合は設備取得日から60日以内に計画申請書を提出する必要があります。

この場合設備取得後に経営力向上計画の認定を受けることになりますが、遅くとも設備を取得した事業年度内に認定を受ける必要があります。

なお、D類型及びE類型については上記の例外措置を活用することはできませんのでご注意ください。

また、例外措置を活用する場合でもA類型の工業会証明書の取得及びB類型の経産局確認申請については設備取得前に行う必要がありますので、こちらも併せてご注意ください。

中小企業経営強化税制は、投資を促進し、企業の成長を後押しする強力な税制優遇制度です。

製造設備やITシステム等の導入の際は、本制度の活用も併せて検討されてみてはいかがしょうか。

ご不明な点がございましたら、お気軽にお問い合わせください!